تئوری داو (قسمت 1)

نظریه داو همیشه بخشی جدایی ناپذیر از تحلیل تکنیکال بوده است. نظریه داو حتی قبل از کشف شمعدان توسط جهان غرب به طور گسترده مورد استفاده قرار گرفت. در واقع امروزه نیز از مفاهیم نظریه داو استفاده می شود. در واقع، معامله گران بهترین شیوه ها را از Candlesticks و Dow Theory ترکیب می کنند.

تئوری داو توسط چارلز اچ داو، که سرویس اخبار مالی داو جونز (وال استریت ژورنال) را نیز تأسیس کرد، به جهان معرفی شد. در زمان خود، او مجموعهای از مقالات را از دهه 1900 نوشت که در سالهای بعد با عنوان «نظریه داو» شناخته میشد. اعتبار زیادی به ویلیام پی همیلتون تعلق دارد که این مقالات را با نمونه های مرتبط در یک دوره 27 ساله گردآوری کرد. از زمان چارلز داو خیلی چیزها تغییر کرده است و از این رو طرفداران و منتقدان نظریه داو وجود دارند.

17.1 – اصول نظریه داو

نظریه داو بر اساس چند باور ساخته شده است. به این اصول نظریه داو می گویند. چارلز اچ داو این اصول را در طول سالهای مشاهدهاش در بازارها توسعه داد. 9 اصل به عنوان نیروی هدایت کننده نظریه داو در نظر گرفته می شوند. آنها به شرح زیر است:

01 شاخص همه چیز را تخفیف می دهد شاخص های بورس هر چیزی را که در حوزه عمومی شناخته شده و ناشناخته است تخفیف می دهد. اگر یک رویداد ناگهانی و غیرمنتظره رخ دهد، شاخص های بورس به سرعت خود را مجدداً تنظیم می کنند تا ارزش دقیق را منعکس کنند.

02 به طور کلی 3 روند بازار گسترده وجود دارد. روند اولیه، روند ثانویه و روندهای جزئی

03 روند اولیه این روند اصلی بازار است که از یک سال تا چندین سال ادامه دارد. این نشان دهنده جهت گسترده تر چند ساله بازار است. در حالی که سرمایه گذار بلند مدت به روند اولیه علاقه مند است، یک معامله گر فعال به همه روندها علاقه مند است. روند اولیه می تواند یک روند صعودی اولیه یا یک روند نزولی اولیه باشد

04 روند ثانویه اینها اصلاحاتی برای روند اولیه هستند. به این به عنوان یک واکنش متقابل جزئی به حرکت بزرگتر در بازار فکر کنید. مثال – اصلاحات در بازار صعودی، رالی و بهبود در بازار نزولی. روند متضاد می تواند بین چند هفته تا چند ماه ادامه یابد

05 روندهای جزئی/نوسانات روزانه اینها نوسانات روزانه در بازار هستند. برخی از معامله گران ترجیح می دهند آنها را نویز بازار بنامند

06 همه شاخص ها باید با یکدیگر تأیید شوند. ما نمی توانیم یک روند را فقط بر اساس یک شاخص تأیید کنیم. به عنوان مثال، بازار تنها در صورتی صعودی است که CNX Nifty، CNX Nifty Midcap، CNX Nifty Smallcap و غیره همه در یک جهت صعودی حرکت کنند. تنها با عمل CNX Nifty نمی توان بازارها را به عنوان صعودی طبقه بندی کرد

07 حجم ها باید تایید شوند حجم ها باید همراه با قیمت تایید شوند. روند باید با حجم پشتیبانی شود. حجم باید با افزایش قیمت افزایش یابد و با کاهش قیمت در یک روند صعودی باید کاهش یابد. در یک روند نزولی، حجم باید با کاهش قیمت افزایش یابد و با افزایش قیمت کاهش یابد. برای جزئیات بیشتر در مورد حجم می توانید به فصل 12 مراجعه کنید

08 بازارهای جانبی می توانند جایگزین بازارهای ثانویه شوند. ممکن است بازارها برای مدت طولانی در کنار هم باقی بمانند (معامله بین یک محدوده). مثال: – Reliance Industries بین سال های 2010 و 2013 بین 860 و 990 معامله می شد. بازارهای جانبی می توانند جایگزینی برای روند ثانویه باشند.

09 قیمت پایانی مقدس ترین است. بین قیمت های باز، بالا، پایین و بسته، بسته شدن مهمترین سطح قیمت است زیرا نشان دهنده ارزیابی نهایی سهام در طول روز است.

17.2 – مراحل مختلف بازار

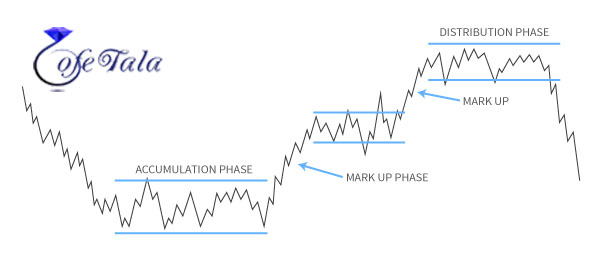

تئوری داو پیشنهاد می کند که بازارها از سه مرحله مجزا تشکیل شده اند که خود به خود تکرار می شوند. اینها فاز انباشتگی، مرحله نشانه گذاری و فاز توزیع نامیده می شوند.

مرحله انباشت معمولاً درست پس از فروش شدید در بازار اتفاق می افتد. فروش شدید در بازارها، بسیاری از فعالان بازار را ناامید می کرد و امید به هر گونه روند صعودی قیمت ها را از دست می داد. قیمت سهام به شدت کاهش می یافت و به پایین ترین سطح ارزش گذاری می رسید، اما خریداران همچنان برای خرید از ترس فروش مجدد مردد بودند. از این رو قیمت سهام در سطوح پایین سقوط می کند. این زمانی است که «پول هوشمند» وارد بازار می شود.

پول هوشمند معمولاً سرمایه گذاران نهادی هستند که در یک چشم انداز بلند مدت سرمایه گذاری می کنند. آنها همواره به دنبال سرمایه گذاری های ارزشی هستند که پس از فروش شدید در دسترس هستند. سرمایه گذاران نهادی شروع به خرید سهام به طور منظم، در مقادیر زیاد در یک دوره زمانی طولانی می کنند. این همان چیزی است که فاز انباشتگی را تشکیل می دهد. این همچنین به این معنی است که فروشندگانی که در مرحله انباشتگی سعی در فروش دارند به راحتی خریدار پیدا می کنند و بنابراین قیمت ها کاهش بیشتری پیدا نمی کند. از این رو، همواره مرحله انباشت پایین بازارها را مشخص می کند. اغلب اوقات، سطوح پشتیبانی به این صورت ایجاد می شود. مرحله انباشتگی می تواند تا چند ماه طول بکشد.

هنگامی که سرمایه گذاران نهادی (پول هوشمند) تمام سهام موجود را جذب کردند، معامله گران کوتاه مدت از زمان حمایت. این معمولاً با بهبود احساسات تجاری همزمان است. این عوامل باعث افزایش قیمت سهام می شوند. به این مرحله نشانه گذاری می گویند. در مرحله مارکوپ، قیمت سهام به سرعت و به شدت افزایش می یابد. مهمترین ویژگی مرحله نشانه گذاری سرعت است. از آنجا که تجمع سریع است، عموم مردم از تجمع خارج می شوند. سرمایه گذاران جدید مسحور بازده هستند و همه از تحلیلگران گرفته تا مردم سطوح بالاتری را پیش رو می بینند.

در نهایت، زمانی که قیمت سهام به بالاترین حد جدید (بالاترین 52 هفته، بالاترین تاریخ)، همه اطرافیان در مورد بازار سهام صحبت می کنند. گزارش های خبری خوش بینانه می شوند، محیط کسب و کار ناگهان پر جنب و جوش به نظر می رسد و همه (عمومی) می خواهند در بازارها سرمایه گذاری کنند. به طور کلی، عموم مردم میخواهند در بازارها مشارکت کنند زیرا احساسات مثبتی وجود دارد. این زمانی است که مرحله توزیع اتفاق می افتد.

سرمایه گذاران عاقل (سرمایه گذاران باهوش) که زودتر (در مرحله انباشت) وارد شدند، به آرامی شروع به تخلیه سهام خود می کنند. عموم مردم تمام حجم های تخلیه شده توسط سرمایه گذاران نهادی (پول هوشمند) را با ارائه حمایت قیمتی مورد نیاز به آنها جذب خواهند کرد. فاز توزیع دارای خواص قیمتی مشابه فاز انباشتگی است. هر زمان که قیمت ها در مرحله توزیع تلاش می کنند بالاتر بروند، پول هوشمند دارایی آنها را تخلیه می کند. در یک بازه زمانی، این عمل چندین بار تکرار می شود و بدین ترتیب سطح مقاومت ایجاد می شود.

در نهایت، زمانی که سرمایه گذاران نهادی (پول هوشمند) به طور کامل دارایی های خود را بفروشند، دیگر حمایتی از قیمت ها وجود نخواهد داشت. از این رو، آنچه پس از مرحله توزیع دنبال میشود، فروش کامل در بازارها است که به عنوان کاهش قیمت نیز شناخته میشود. فروش در بازار عموم را در وضعیتی کاملاً ناامید قرار می دهد.

با تکمیل دایره، آنچه پس از مرحله فروش می آید، دور جدیدی از مرحله انباشتگی است و کل چرخه تکرار می شود. اعتقاد بر این است که کل این چرخه از مرحله انباشتگی تا فروش طی چند سال طول می کشد.

توجه به این نکته ضروری است که هیچ دو چرخه بازار یکسان نیستند. به عنوان مثال، در زمینه هند، بازار گاوی 2006 تا 07 با بازار صعودی 2013-14 تفاوت زیادی دارد. گاهی اوقات بازار از مرحله انباشت به مرحله توزیع در یک دوره طولانی چند ساله حرکت می کند. از طرف دیگر، همان حرکت از انباشتگی به توزیع می تواند طی چند ماه اتفاق بیفتد. شرکتکننده در بازار باید خود را با ارزیابی بازارها در چارچوب مراحل مختلف هماهنگ کند، زیرا این مرحلهای را برای توسعه دیدگاه نسبت به بازار فراهم میکند.

17.3 – الگوهای داو

مانند کندلها، در تئوری داو نیز الگوهای مهم کمی وجود دارد. معامله گر می تواند از این الگوها برای شناسایی فرصت های معاملاتی استفاده کند. برخی از الگوهایی که ما مطالعه خواهیم کرد عبارتند از:

- تشکیل Double bottom & Double top

- سه تاپ پایین و سه تاپ

- تشکیل محدوده، و

- تشکیل پرچم

حمایت و مقاومت نیز یک مفهوم اصلی برای تئوری داو است، اما ما در فصلی که به آن اختصاص داده شده است، به دلیل اهمیت آن (از نظر قرار دادن اهداف و توقف ضرر) درباره آن بحث کرده ایم.

17.4 – دو شکل پایین و بالا

بالا و پایین دوتایی یک الگوی معکوس در نظر گرفته می شود. دو کفی زمانی اتفاق می افتد که قیمت سهام به سطح قیمتی کم عمق می رسد و با بهبودی سریع باز می گردد. پس از بهبود قیمت، سهام در یک سطح بالاتر (نسبت به قیمت پایین) برای حداقل 2 هفته (با فاصله زمانی مناسب) معامله می شود. پس از آن، سهام تلاش می کند تا به قیمت پایین قبلی خود بازگردد. اگر سهام یک بار دیگر حفظ شود و دوباره رشد کند، یک کف دو برابر تشکیل می شود.

شکل گیری دو کفی صعودی در نظر گرفته می شود و از این رو باید به فرصت های خرید نگاه کرد. در اینجا نموداری وجود دارد که شکل گیری دو کف را در Cipla Limited نشان می دهد:

به فاصله زمانی بین دو سازند پایین توجه کنید. سطح قیمت به خوبی در زمان فاصله داشت.

به همین ترتیب، در شکل گیری دو برابری، سهام تلاش می کند دو بار به همان قیمت بالا برسد اما در نهایت فروخته می شود. البته فاصله زمانی بین دو تلاش برای عبور از ارتفاع باید حداقل 2 هفته باشد. در نمودار زیر (Cairn India Ltd)، ما میتوانیم دو قله را در 336 سطح مشاهده کنیم. با مشاهده دقیق، متوجه خواهید شد که قله اول حدود 336 روپیه و دومین قله حدود 332 روپیه بود. با مقداری انعطاف پذیری، یک تفاوت کوچک مانند این باید خوب در نظر گرفته شود.

با توجه به تجربه معاملاتی خودم، در حین معامله، هر دو قسمت بالا و پایین دوتایی مفید هستند. من همیشه به دنبال فرصتهایی میگردم که در آن ترکیب دوگانه با یک شمعدان قابل تشخیص همزمان باشد.

به عنوان مثال، موقعیتی را تصور کنید که در آن شکل دوتایی، بالا دوم یک الگوی نزولی مانند یک ستاره تیرانداز را تشکیل میدهد. این بدان معناست که هم از نظر تئوری داو و هم از منظر کندل استیک اجماع برای فروش وجود دارد. بنابراین اعتقاد به انجام معامله بیشتر است.

17.5 – بالا و پایین سه گانه

همانطور که ممکن است حدس زده باشید، یک تشکیل سه گانه شبیه به یک ساختار دوگانه است، با این تفاوت که سطح قیمت سه بار در مقابل دو بار در یک کف دوگانه آزمایش می شود. تعبیر تشکیل سه گانه مشابه تشکیل دوگانه است.

به عنوان یک قاعده کلی، هر چه تعداد دفعات آزمایش قیمت و واکنش به یک سطح قیمت مشخص بیشتر باشد، سطح قیمت مقدس تری در نظر گرفته می شود. بنابراین به این ترتیب، سازند سه گانه قدرتمندتر از آرایش دوگانه در نظر گرفته می شود.

نمودار زیر یک تشکیل سه گانه برای DLF Limited را نشان می دهد. به فروش شدید پس از آزمایش سطح قیمت برای سومین بار توجه کنید و در نتیجه سطح سه گانه را تکمیل کنید.

نکات کلیدی این فصل

تئوری داو در دنیای غرب حتی قبل از معرفی رسمی کندل ها مورد استفاده قرار می گرفت.

نظریه داو بر روی 9 اصل اساسی کار می کند.

بازار را می توان در 3 مرحله اساسی مشاهده کرد - مرحله انباشت، علامت گذاری و مرحله توزیع.

مرحله انباشت زمانی است که سرمایه گذار نهادی (پول هوشمند) وارد بازار می شود، مرحله علامت گذاری زمانی است که معامله گران وارد بازار می شوند. مرحله نهایی توزیع زمانی است که عموم مردم بزرگتر وارد بازار می شوند.

آنچه بعد از فاز توزیع می آید، مرحله علامت گذاری است که به دنبال آن فاز انباشته شدن دایره را کامل می کند.

تئوری داو دارای چند الگوی اساسی است که بهتر است در ارتباط با شمعدان استفاده شود.

تشکل های دوتایی و سه گانه الگوهای معکوس هستند که کاملا موثر هستند.

تعبیر تشکیلات دوتایی و سه گانه یکسان است